Artykuł sponsorowany

Ryczałt ewidencjonowany – na czym polega i kto może z niego skorzystać?

- Na czym polega ryczałt ewidencjonowany

- Kto może skorzystać z ryczałtu

- Stawki ryczałtu i jak je dobrać

- Zgłoszenie i formalności

- Kiedy ryczałt się opłaca, a kiedy lepiej go unikać

- Plusy i minusy w pigułce

- Praktyczne przykłady i krótkie dialogi

- Najczęstsze błędy przy ryczałcie

- Ile realnie można zyskać

- Wsparcie księgowe i lokalna obsługa

Ryczałt ewidencjonowany to prosta forma opodatkowania, w której płacisz podatek od przychodu, bez rozliczania kosztów. Skorzystają z niej osoby fizyczne i spółki osobowe, o ile ich przychody nie przekroczyły 2 mln euro w poprzednim roku. Stawki wynoszą od 2% do 17% i zależą od rodzaju działalności. Zgłoszenia dokonujesz do 20 stycznia lub podczas rejestracji firmy. Poniżej znajdziesz zasady, limity, stawki oraz przykłady, kiedy ryczałt się opłaca, a kiedy nie.

Przeczytaj również: Jakie aspekty bezpieczeństwa danych finansowych są kluczowe w księgowości online?

Na czym polega ryczałt ewidencjonowany

Ryczałt ewidencjonowany to uproszczony sposób rozliczania podatku dochodowego. Podatek liczysz od przychodu, bez możliwości pomniejszenia go o koszty uzyskania przychodu. Oznacza to mniej formalności, ale też brak tarczy kosztowej – każda złotówka przychodu podlega opodatkowaniu odpowiednią stawką.

Kluczowa różnica względem skali podatkowej lub podatku liniowego: w ryczałcie nie odliczysz kosztów i wielu ulg. Zyskujesz za to prostą ewidencję i przewidywalny podatek. Tę formę wybierają często przedsiębiorcy z niskimi kosztami stałymi (np. usługi eksperckie, IT, doradztwo – zależnie od stawki właściwej dla PKWiU).

Kto może skorzystać z ryczałtu

Z ryczałtu mogą korzystać osoby fizyczne prowadzące działalność gospodarczą oraz spółki osobowe (np. cywilne, jawne), o ile spełniają limit przychodów. Przychody za poprzedni rok nie mogą przekroczyć 2 milionów euro (przeliczanych na złote według kursu właściwego dla celów podatkowych).

Wykluczenia ustawowe są konkretne. Ryczałtu nie wybierzesz, jeśli prowadzisz: apteki, handel dewizami, sprzedaż części samochodowych lub produkcję wyrobów akcyzowych. Ograniczenia obejmują też podatników wykonujących niektóre czynności na rzecz byłego pracodawcy w warunkach zbliżonych do stosunku pracy.

Stawki ryczałtu i jak je dobrać

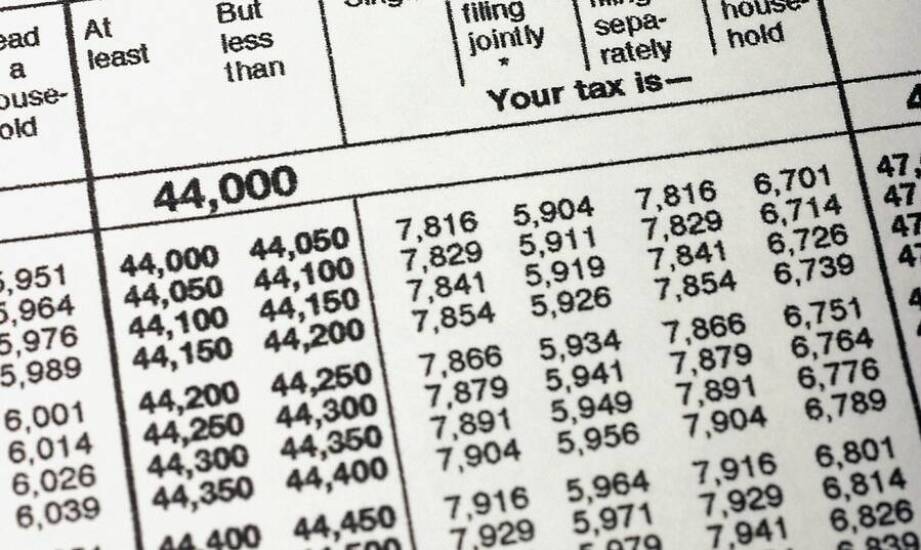

Stawki ryczałtu są zróżnicowane i wynoszą od 2% do 17%. Wysokość stawki zależy od faktycznego rodzaju działalności przypisanego do właściwego PKWiU. Przykładowo, handel to zwykle niższe stawki, część usług specjalistycznych – wyższe. Zastosowanie niewłaściwej stawki grozi dopłatą podatku, odsetkami i sankcjami.

Jak działa to w praktyce? Jeśli świadczysz kilka typów usług, możesz stosować różne stawki do różnych przychodów – pod warunkiem rzetelnej ewidencji. Warto zweryfikować klasyfikację PKWiU przed wystawieniem pierwszej faktury, aby uniknąć korekt i sporów z urzędem skarbowym.

Zgłoszenie i formalności

Wybór ryczałtu zgłaszasz pisemnym oświadczeniem do urzędu skarbowego, najpóźniej do 20 stycznia danego roku podatkowego. Jeśli dopiero rejestrujesz działalność, wybór formy opodatkowania wskazujesz w trakcie rejestracji (CEIDG). Spóźnienie zwykle oznacza pozostanie przy dotychczasowej formie opodatkowania przez cały rok.

Po wyborze ryczałtu prowadzisz ewidencję przychodów, ewidencję środków trwałych (jeśli występują) oraz – w razie obowiązku – rejestry VAT. Rozliczenia miesięczne lub kwartalne opłacasz do 20. dnia miesiąca za miesiąc/kwartał poprzedni, a po zakończeniu roku składasz zeznanie roczne właściwe dla ryczałtu.

Kiedy ryczałt się opłaca, a kiedy lepiej go unikać

Ryczałt jest korzystny, gdy masz niskie koszty prowadzenia działalności i stabilne przychody. Podatek od przychodu – przy odpowiednio dobranej stawce – bywa niższy niż podatek od dochodu, zwłaszcza gdy koszty stanowią niewielki procent obrotu.

Jeśli jednak Twoje koszty są znaczące (np. drogie materiały, podwykonawcy, leasingi o dużej wartości), brak możliwości odliczenia kosztów może przeważyć szalę na niekorzyść ryczałtu. W takich przypadkach kalkulacja porównawcza ze skalą lub liniowym często wykaże wyższe obciążenie podatkowe w ryczałcie.

Plusy i minusy w pigułce

- Plusy: prostota rozliczeń, przewidywalne stawki, mniejsza biurokracja, opłacalność przy niskich kosztach.

- Minusy: brak odliczania kosztów i wielu ulg, zróżnicowane stawki wymagające poprawnej klasyfikacji, wykluczenia branżowe.

Praktyczne przykłady i krótkie dialogi

Przykład 1: Specjalista IT z przychodem 30 000 zł miesięcznie i kosztami na poziomie 2 000 zł. – „Czy ryczałt ma sens?” – „Jeśli stawka właściwa dla Twoich usług nie jest wysoka, a koszty są niskie, ryczałt może dać niższy podatek niż skala lub liniowy.”

Przykład 2: Sklep internetowy z marżą 8% i wysokimi kosztami logistyki. – „Ryczałt?” – „Przy niskiej marży podatek od przychodu może ‘zjadać’ zysk. Lepiej porównać formy opodatkowania na liczbach.”

Najczęstsze błędy przy ryczałcie

- Stosowanie niewłaściwej stawki do danej usługi lub towaru.

- Brak podziału przychodów, gdy działalność obejmuje różne rodzaje czynności.

- Zapominanie o wykluczeniach (np. apteki, części samochodowe, wyroby akcyzowe, handel dewizami).

- Nieterminowe zgłoszenie wyboru formy opodatkowania.

Ile realnie można zyskać

Przy niskich kosztach (np. 5–10% przychodu) i odpowiedniej stawce, oszczędność podatkowa względem skali bywa znacząca, bo nie „wpadniesz” w wyższe progi i płacisz niższą stawkę od całego przychodu. Gdy koszty rosną do 30–40% obrotu, przewaga ryczałtu zwykle zanika. Zawsze warto zrobić kalkulację na Twoich liczbach, z właściwym PKWiU.

Wsparcie księgowe i lokalna obsługa

Jeżeli prowadzisz firmę lokalnie i potrzebujesz wdrożyć ryczałt ewidencjonowany bez błędów, sprawdź Ryczałt ewidencjonowany w Szczecinie. Profesjonalna obsługa pozwala dobrać właściwą stawkę, przygotować zgłoszenie oraz prowadzić ewidencję zgodnie z przepisami.